Одной из главных задач трейдера является определение риска предстоящей сделки и выяснение ее возможной доходности. Очевидно, что постоянное колебание курса валют, а также большое количество входящих в портфель составляющих не способствуют облегчению решения этой задачи. Вследствие движения цен активов изменяется величина капитала портфеля, т.е. прибыли или убытки соответствующего инвестора. На сегодняшний день наиболее распространенным методом оценивания рыночных рисков является Стоимость Риска (Value-at-Risk, VAR). VAR является суммарной мерой риска, способной производить сравнение риска по различным портфелям и по различным финансовым инструментам.

Это полезно знать (финансовый ликбез)

За последние несколько лет VAR стал одним из самых популярных средств управления и контроля риска. Одной из причин значительного распространения этой системы стало, несомненно, раскрытие в 1994 г. крупнейшей инвестиционной компанией США Дж.П. Морган системы оценивания риска RiskmetricsTM. Значения VAR, полученные с использованием системы RiskmetricsTM и до сих пор являются неким эталоном для оценок VAR.

VAR позволяет объединить рыночные риски в одно число, имеющее денежное выражение. С помощью методологии VAR становится возможным вычислить оценки риска различных сегментов рынка и отождествить наиболее рисковые позиции. Оценки VAR могут использоваться для диверсификации капитала, установки лимитов, а также оценки деятельности компании. В некоторых банках оценка операций трейдеров, а также их вознаграждение вычисляется исходя из расчета доходности на единицу VAR.

Вычисление величины VAR проводится с целью заключения утверждения типа: "С вероятностью X%, наши потери не превысят Y долларов в течение следующих N дней". Неизвестная величина Y и есть VAR. Она является функцией 2-х параметров: N - временного горизонта и X - доверительного уровня. Так, например, стандартом для брокерско-дилерских отчетов по операциям с внебиржевыми производными инструментами является N равное 2-м неделям и X = 99%. Компания Дж.П. Морган опубликовывает свои дневные значения VAR при 95%-ом доверительном уровне.

С помощью методологии VAR становится возможным вычислить оценки риска различных сегментов рынка и отождествить наиболее рисковые позиции. Оценки VAR могут использоваться для диверсификации капитала, установки лимитов, а также оценки деятельности компании. В некоторых банках оценка операций трейдеров, а также их вознаграждение вычисляется исходя из расчета доходности на единицу VAR.

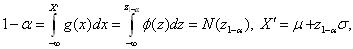

Проиллюстрируем параметрический метод расчета VAR на примере портфеля, состоящего из одного актива. Предположим, что распределение доходности актива является нормальным с параметрами µ (среднее) и σ (стандартное отклонение). Тогда задача расчета VAR сводится к нахождению (1 - α)%-квантиля стандартного нормального распределения z1-α:

Формула расчета VAR

где

- φ(z) есть плотность стандартного нормального распределения,

- N(z) есть функция распределения нормального распределения,

- g(x) есть плотность нормального распределения со средним µ и стандартным отклонением σ.

На рисунке представлена плотность нормального распределения и указан квантиль Z1-α. Площадь под графиком функции плотности левее Z1-α (площадь "левого хвоста") равняется 1-α.

Площадь нормального распределения

Часто предполагается, что ставка роста актива σ = 0. Тогда VAR = -Vt z1-α σ, где Vt есть значение капитала портфеля в текущий момент времени t.

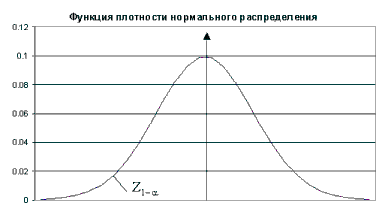

Пример. Допустим мы владеем 10'000$, и торгуем мы только EURUSD. Определим сумму, которую наши потери в течении дня не должны превзойти с вероятностью 95%. Рассмотрим гистограмму ежедневного изменения курса EURUSD. Для построения гистограммы использовались значения close графика EURUSD. Использовались приращения цены, рассчитанные по формуле: X = ln(EURUSDt / EURUSDt-1). Для анализа выбраны данные за последние на момент наблюдения 60 дней для того чтобы не учитывать давнюю информацию возможно уже не отражающую текущую ситуацию.

Пример расчета VAR (EURUSD)

Для вычисления VAR будем пользоваться тем фактом, что вероятность в "левом хвосте" нормального распределения есть известная функция стандартного отклонения σ, а именно, 5% вероятности нормального распределения находится левее 1.65 стандартных отклонений от среднего значения µ. В нашем случае значение µ=0.0004, а σ=0.0052. Значение VAR на интервале времени 1 день при 95%-ом доверительном уровне есть:

VAR = -Vt * (µ - 1.65 * σ)

Подставляя наши значения, имеем VAR = -10'000 * (0.0004 - 1.65 * 0.0052) = 81.8.

То есть ожидаем потери более 82$ (что составляет менее 1% от капитала) один раз в 20 дней.

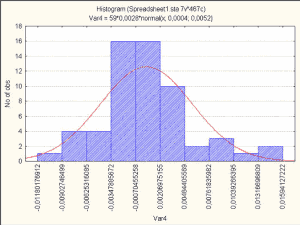

Но чаще всего мы имеем дело не только с одной валютой, как же в таком случае рассчитать возможные убытки, ведь движение валют может происходить как в одном направлении, так и в противоположных. Для этого нужно рассчитать корреляцию курсов. Конечно, чтобы обезопасить себя от более крупных убытков, следует использовать валюты, слабо коррелированные между собой. В нашем примере к анализу курса EURUSD добавим анализ курса USDJPY. Корреляция между ними является отрицательной и составляет -0,5148. Это позволяет нам компенсировать убытки по одной валюте благоприятным изменением курса другой. Будем считать, что наши деньги распределены поровну между двумя валютами.

Пример расчета VAR (EURUSD, USDJPY)

VAR для EURUSD равен -5'000 * (0.0004 - 1.65 * 0.0052) = 40.90.

Рассчитаем VAR для USDJPY: -5'000 * (0.000003 - 1.65 * 0.0054) = 44.54.

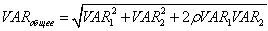

VAR портфеля считается по следующей формуле:

Формула расчета VAR портфеля

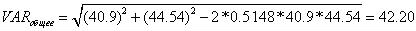

В нашем случае получаем:

Расчет VAR портфеля

Вследствие диверсификации портфеля, мы можем рассчитывать, что наши возможные убытки превысят 0.4% от общей суммы средств портфеля один раз за двадцать дней.