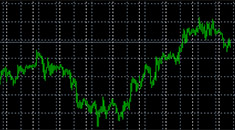

Процесс прогнозирования временного ряда (последовательности значений некоторых величин, полученных в определенные моменты времени) часто основывается на экстраполяции свойств, выявленных в прошлом, на прогнозируемый промежуток времени в будущем, т.е. опирается на методы технического анализа.

Это полезно знать (финансовый ликбез)

В этой связи наиболее часто используется модель авторегрессии и скользящего среднего (ARIMA), однако при использовании более простой модели Хольта (экспоненциального сглаживания) часто удается получить результат, сопоставимый с моделью ARIMA.

Исходя из горизонта времени, для которого определяются значения временного ряда, задача прогнозирования делится на сл. категории срочности:

- долгосрочное прогнозирование;

- среднесрочное прогнозирование;

- краткосрочное прогнозирование.

Формальная постановка задачи

Предположим доступность временного ряда в дискретные моменты времени t=1,...,T: C = C(t). В момент времени T необходимо определить значения C(t) для t=T+1,...,T+p, p > 0, т.е. фактически необходимо построить функциональную зависимость между будущим и прошлыми значениями ряда: C(T+k) = F(C(T),...,C(1)) + εt, такую, что среднее абсолютное отклонение между значениями ряда и его прогнозируемыми величинами стремится к минимуму:

E = 1/p ∑t=T+1,...,T+p|εt| → min.

Таким образом, задача прогнозирования сводится к построению расчетной модели для вычисляемых значений C(t) = F(C(T),...,C(1)) путем выбора траектории наименьшего действия:

D = ∑t(C(t) - C(t))2 → min.

В основе авторегрессионных моделей лежит предположение о том, что прогнозируемое значение C(t) линейно зависит от некоторого количества прошлых значений C(t-1),...,C(t-q). Так, модель скользящего среднего (moving average) можно записать в сл. виде:

MA(t, q) = 1/q ∑i=t-1,...,t-qC(i),

здесь q является порядком скользящего среднего.

Экспоненциальное сглаживание

Модели экспоненциального сглаживания применяются для моделирования финансовых и экономических процессов. В их основе лежит идея постоянного пересмотра прогнозных значений по мере поступления фактических данных, при этом наблюдениям по мере их старения присваиваются экспоненциально убывающие веса. Функция модели выглядит сл. образом:

C(t) = S(t),

S(t) = αC(t-1) + (1 - α)S(t-1),

где 0 < α < 1 - коэффициент сглаживания. Начальное условие определяется точкой S(1) = C(0).

Для прогнозирования процессов, имеющих тренд, применяется модель двойного экспоненциального сглаживания (модель Хольта), выделяющая отдельно уровень и тренд процесса:

C(t) = S(t),

S(t) = αC(t-1) + (1 - α)(S(t-1) - B(t-1)),

B(t) = γ(S(t-1) - S(t-2)) + (1 - γ)B(t-1),

где 0 < α < 1 - коэффициент сглаживания уровня, 0 < γ < 1 - коэффициент сглаживания тренда.

Коэффициенты α и γ вычисляются методом наименьших квадратов, т.е. путем определения наименьшего действия D = D(α, γ) → min:

D(α, γ) = ∑t(C(t) - S(t))2,

∂D/∂α = 0,

∂D/∂γ = 0.

В качестве начальной точки в модели можно выбрать скользящее среднее за рассматриваемый период: C(0) = MA(T+1, T).

В заключение стоит отметить, что авторегрессионные модели в основном используются для среднесрочного и долгосрочного прогнозирования. К плюсам можно отнести простоту и прозрачность расчетов, достаточную сходимость действия процесса. К минусам относятся сложность подбора начальных условий и определения коэффициентов модели, а также низкая адаптивность к нелинейным процессам и внешним факторам.